Schnellste Weg zur Finanzierung

Firmenkredit zur freien Verwendung

Anders als traditionelle Bank

Passende Finanzierung für jedes Unternehmen finden

Unternehmen jeder Größe stehen irgendwann vor der Herausforderung, frisches Kapital zu beschaffen – sei es für Investitionen, zur Liquiditätssicherung oder zur Finanzierung von Wachstum. Ein umfassender Firmenkredit Vergleich ist dabei unerlässlich, denn die Konditionen, Laufzeiten und Voraussetzungen variieren stark. Ob Geschäftskredit für eine GmbH, Firmenkredit für Selbstständige oder Start-up-Finanzierung – wer einen Firmenkredit beantragen will, sollte genau vergleichen.

Durch den gezielten Kreditvergleich für Unternehmen lassen sich nicht nur günstige Zinsen sichern, sondern auch Fördermöglichkeiten entdecken, die speziell auf kleine und mittlere Unternehmen (KMU) zugeschnitten sind. Besonders gefragt sind heute flexible Angebote wie der Online Kredit für Unternehmen, der sich schnell und ohne viel Papierkram beantragen lässt.

| Thema | Erklärung |

|---|---|

| Ziel des Vergleichs | Passende Finanzierungslösung für Unternehmen finden |

| Vorteile | Niedrige Zinsen, flexible Rückzahlung, Förderprogramme nutzen |

| Zielgruppen | KMU, GmbHs, Selbstständige, Start-ups |

| Beliebte Kreditformen | Betriebsmittelkredit, Investitionskredit, Online-Firmenkredit |

| Digitale Möglichkeiten | Schnell beantragen, wenige Unterlagen, Sofortzusage möglich |

Verschiedene Kreditarten im Firmenkredit Vergleich – Welche Finanzierung passt zu deinem Unternehmen?

Nicht jedes Unternehmen hat dieselben Herausforderungen – deshalb gibt es auch nicht „den einen“ Firmenkredit. Ein transparenter Kreditvergleich für Unternehmen zeigt, dass verschiedene Kreditarten auf unterschiedliche Bedarfe zugeschnitten sind. Im Folgenden findest du einen Überblick über die gängigsten Formen von Unternehmensfinanzierungen:

Investitionskredit – für Wachstum und Modernisierung

Ob Maschinenanschaffung, Digitalisierung oder der Bau neuer Produktionsflächen – Investitionen sind der Motor für Wachstum. Ein Investitionskredit für kleine Unternehmen oder Mittelständler deckt genau diese Vorhaben ab. Besonders attraktiv sind:

- Investitionskredit ohne Eigenkapital, z. B. über staatlich geförderte Programme

- Investitionskredite mit langer Laufzeit und festen Zinssätzen

- Investitionskredit für Selbstständige mit schwächerer Bonität, ggf. mit Bürgschaft

Für viele Firmen ist der Zugang zu einem solchen Kredit essenziell, um wettbewerbsfähig zu bleiben.

Betriebsmittelkredit – für den Alltag gedacht

Ein Betriebsmittelkredit kommt dann ins Spiel, wenn kurzfristig Kapital für Materialkosten, Löhne oder laufende Aufträge benötigt wird. Besonders vorteilhaft sind:

- Betriebsmittelkredit ohne Sicherheiten beantragen, z. B. über FinTech-Plattformen

- Kredit mit schneller Auszahlung – oft innerhalb von 48 Stunden

- Ideale Lösung bei saisonalen Engpässen, z. B. im Einzelhandel oder in der Gastronomie

Im Kreditvergleich für KMU sind Betriebsmittelkredite wegen ihrer Flexibilität sehr gefragt.

Kontokorrentkredit – Flexibilität im Tagesgeschäft

Der Kontokorrentkredit funktioniert wie ein Dispo für Unternehmen. Dabei wird dem Geschäftskonto eine Kreditlinie eingeräumt, über die flexibel verfügt werden kann. Vorteile:

- Kontokorrentkredit mit flexibler Rückzahlung

- Auch für kleine Unternehmen oder Selbstständige ohne Sicherheiten möglich

- In vielen Fällen auch bei negativer SCHUFA erhältlich, je nach Anbieter

Besonders interessant für Unternehmen mit schwankendem Liquiditätsbedarf – etwa in der Projektarbeit oder bei saisonalen Umsätzen.

| Kreditform | Einsatzzweck | Vorteile |

|---|---|---|

| Investitionskredit | Maschinen, Digitalisierung, Unternehmenswachstum | Langfristig, planbar, förderfähig |

| Betriebsmittelkredit | Laufende Kosten, Material, Personal | Schnell verfügbar, oft ohne Sicherheiten |

| Kontokorrentkredit | Flexibilität im Zahlungsverkehr, kurzfristige Engpässe | Kreditrahmen auf Konto, rückzahlbar bei Bedarf |

Schnellkredite und Liquiditätshilfen – Wenn es wirklich eilt

Schnellkredit für Unternehmen – sofortige Unterstützung ohne Umwege

In dringenden Fällen zählt jede Stunde. Ein Schnellkredit für Unternehmen eignet sich ideal, wenn kurzfristig Kapital benötigt wird – etwa für notwendige Reparaturen, Personalengpässe oder eine vielversprechende Gelegenheit, die sofort genutzt werden muss.

Viele Anbieter ermöglichen mittlerweile:

- Schnellkredit mit sofortiger Auszahlung – oft binnen 24 bis 48 Stunden

- Schnellkredit ohne SCHUFA oder ohne Businessplan für kleinere Beträge

- Schnellkredit mit Umsatznachweis, speziell für kleine Unternehmen oder Start-ups

Der Kreditvergleich für KMU zeigt: Digitale Anbieter haben hier oft die Nase vorn, was Schnelligkeit und Flexibilität betrifft.

Liquiditätskredit – atmen, wenn der Druck steigt

Gerade in wirtschaftlich schwierigen Phasen sind Liquiditätskredite oft die letzte Rettung. Dabei geht es um die kurzfristige Sicherung von Betriebsmitteln, Gehältern und fixen Kosten.

Beliebte Varianten sind:

- Liquiditätskredit mit Tilgungszuschuss (z. B. über staatliche Programme)

- Liquiditätskredit für Unternehmen mit Bonitätsproblemen – z. B. mit Bürgschaftsbank

- Finanzierung von Energiekosten, Betriebsmitteln oder Rückständen

Ein guter Firmenkredit Vergleich hilft, auch hier passende Lösungen zu finden, oft in Form von staatlich gefördertem Liquiditätskredit für den Mittelstand.

Besondere Finanzierungsbedarfe – von Gründung bis Sanierung

Kredit für Unternehmensgründung

Gerade Gründerinnen und Gründer stehen beim Kapitalbedarf oft vor großen Hürden. Der klassische Gründerkredit oder auch Start-up-Finanzierung ist speziell auf frühe Unternehmensphasen ausgerichtet. Hier lohnt sich:

- Der Vergleich staatlicher Förderangebote wie KfW oder regionale Förderbanken

- Kredit ohne Eigenkapital, oft mit Coachings und Begleitprogrammen

- Unternehmensfinanzierung für Gründer mit innovativen Geschäftsmodellen

Kredit für Unternehmenskauf

Die Übernahme eines bestehenden Unternehmens ist eine große finanzielle Herausforderung. Für den Kredit zum Unternehmenskauf stehen spezifische Mittel zur Verfügung, u. a.:

- Firmenübernahme Finanzierung über Förderprogramme

- Kreditmodelle mit Tilgungsaussetzung in der Anlaufphase

- Sonderkonditionen für Nachfolgefinanzierung in Familienbetrieben

Kredit für Unternehmen in Schwierigkeiten

Ein weiteres wichtiges Segment im Firmenkredit Vergleich: Unternehmen, die vorübergehend in wirtschaftliche Schwierigkeiten geraten sind. Die Lösung:

- Sanierungskredit, z. B. mit enger Begleitung durch Bank oder Berater

- Restrukturierungskredit, zur Reorganisation von Schulden und Strukturen

- Häufig kombinierbar mit staatlicher Unterstützung oder Bürgschaften

| Kredittyp | Einsatzbereich | Besonderheiten |

|---|---|---|

| Schnellkredit | Sofortiger Kapitalbedarf bei kleineren Beträgen | Auszahlung in 24–72h, oft ohne Businessplan |

| Liquiditätskredit | Finanzierung bei Krisen oder Engpässen | Staatliche Förderung möglich, auch bei schwacher Bonität |

| Kredit für Gründung | Startkapital für neue Unternehmen | Günstige Zinsen, tilgungsfreie Anlaufzeit |

| Unternehmenskauf-Kredit | Firmenübernahmen, Nachfolgeregelung | Maßgeschneiderte Angebote, auch Förderprogramme verfügbar |

| Sanierungskredit | Reorganisation & Umschuldung | Unterstützung bei Restrukturierung & Neuanfang |

Finanzierung je nach Unternehmensform – gezielt vergleichen lohnt sich

GmbH: Kreditlösungen für Kapitalgesellschaften

Für eine GmbH gelten oft strengere Anforderungen an Bonität und Sicherheiten, dafür stehen aber auch größere Kreditvolumen zur Verfügung. Relevante Optionen sind:

- Kredit für eine GmbH mit fester Laufzeit und stabilen Konditionen

- GmbH Finanzierung mit Sonderkonditionen bei positiver Eigenkapitalquote

- Firmenkredit für GmbH, z. B. als Investitions- oder Liquiditätskredit

Besonders hilfreich kann ein Kreditvergleich für GmbHs sein, der gezielt Angebote nach Branchen oder Bilanzkennzahlen filtert.

Selbstständige und Freiberufler

Auch Selbstständige haben Zugriff auf diverse Firmenkredite, allerdings werden hier oftmals zusätzliche Nachweise gefordert:

- Firmenkredite für Selbstständige ohne Sicherheiten, basierend auf Umsatz

- Selbstständigenkredit mit flexibler Tilgung, z. B. für projektbasiertes Arbeiten

- Fördermittel oder Mikrokredite als Einstiegslösung

Tipp: FinTech-Plattformen sind für Selbstständige oft besser geeignet als traditionelle Großbanken, da sie schneller und risikoaffiner agieren.

Start-ups & junge Unternehmen

Junge Unternehmen profitieren von gezielten Förderprogrammen. Beispiele:

- Kredit für Unternehmensgründung mit zinsgünstigen Konditionen

- Kombination aus Start-up-Finanzierung und Zuschüssen

- Programme mit Coaching oder Netzwerkzugang zur Unterstützung

Ein strukturierter Unternehmenskredit Vergleich zeigt, welche Angebote speziell auf junge Gründer:innen zugeschnitten sind – etwa mit Tilgungspause oder digitalem Antrag.

So beantragen Unternehmen einen Firmenkredit erfolgreich

Ob Investitionskredit, Betriebsmittelkredit oder Online Kredit für Unternehmen – wer sich gut vorbereitet, hat größere Chancen auf Zusage und günstige Konditionen. Hier einige Tipps:

- Bonität prüfen & optimieren – z. B. durch aktuelle BWA oder Einnahmenüberschussrechnung

- Kreditbedarf realistisch kalkulieren – nicht zu knapp, aber auch nicht überdimensioniert

- Angebote vergleichen – über einen unabhängigen Kreditvergleich für KMU

- Flexible Rückzahlungsmodelle bevorzugen – ideal bei saisonalem Umsatz

- Förderprogramme nutzen – z. B. der KfW, LfA oder Bürgschaftsbanken

Durch einen sorgfältigen Firmenkredit Vergleich sparst du bares Geld – und erhältst genau die Lösung, die zu deinem Geschäftsmodell passt.

| Unternehmensform | Passende Kreditlösungen | Tipps für den Antrag |

|---|---|---|

| GmbH | Investitions- & Liquiditätskredite, größere Summen | Bilanz vorlegen, Bonität im Blick behalten |

| Selbstständige | Selbstständigenkredite, flexible Rückzahlung | FinTechs bevorzugt, Umsatznachweise einreichen |

| Start-ups & Gründer | Gründerkredite, Mikrokredite, kombinierte Förderprogramme | Businessplan, Fördermittelrecherche |

| Allgemeine Tipps | Vergleich nutzen, Unterlagen vorbereiten, Beratung einholen | Förderzuschüsse prüfen, Tilgungsoptionen vergleichen |

Der Kreditvergleich für Unternehmen als Schlüssel zur nachhaltigen Finanzierung

Ein passender Firmenkredit ist weit mehr als nur „schnelles Geld“ – er ist eine strategische Entscheidung. Ob Kredit für Unternehmenskauf, Liquiditätskredit in der Krise oder Gründerkredit für Start-ups: Mit einem intelligenten, unabhängigen Kreditvergleich für Unternehmen positionierst du dich finanziell sicher und zukunftsfähig.

Gerade in der heutigen, dynamischen Wirtschaftswelt brauchen Unternehmen flexible, digitale und passgenaue Finanzierungen – von der GmbH bis zum freiberuflichen Einzelkämpfer.

Häufig gestellte Fragen (FAQ) zum Firmenkredit Vergleich

🔹 Was ist ein Firmenkredit und wofür kann ich ihn verwenden?

Ein Firmenkredit ist ein Darlehen speziell für geschäftliche Zwecke – etwa für Investitionen, Betriebsmittel, Personal, Liquiditätsüberbrückung oder die Unternehmensgründung. Die Mittel stehen ausschließlich dem Unternehmen zur Verfügung, nicht dem Privatgebrauch.

🔹 Warum lohnt sich ein Firmenkredit Vergleich?

Ein Kreditvergleich für Unternehmen zeigt dir die besten Angebote auf dem Markt – abgestimmt auf deine Unternehmensgröße, Bonität und den konkreten Finanzierungszweck. So findest du günstigere Zinsen, bessere Laufzeiten und flexible Rückzahlungsoptionen.

🔹 Welche Kreditarten gibt es für Unternehmen?

Zu den wichtigsten zählen:

- Investitionskredit für Maschinen, Fuhrpark, Digitalisierung etc.

- Betriebsmittelkredit zur Deckung laufender Kosten

- Kontokorrentkredit als flexibler Kreditrahmen

- Schnellkredit bei akutem Kapitalbedarf

- Liquiditätskredit für Engpässe oder Krisensituationen

- Gründerkredite und Sanierungskredite für spezifische Phasen

🔹 Welche Voraussetzungen muss mein Unternehmen erfüllen?

Je nach Anbieter sind erforderlich:

- Gute Bonität (bei klassischen Banken)

- Unternehmensnachweise (z. B. BWA, Umsatz)

- Geschäftskonto

- In einigen Fällen Sicherheiten oder Bürgschaften Bei digitalen Plattformen oder FinTechs sind Anforderungen oft flexibler.

🔹 Kann ich einen Firmenkredit als Selbstständiger beantragen?

Ja – es gibt Firmenkredite für Selbstständige oder Freiberufler. Dabei kommt es besonders auf Umsatznachweise, Steuerbescheide oder Kontoauszüge an. Einige Anbieter bieten Kredite ohne Sicherheiten oder sogar trotz SCHUFA.

🔹 Gibt es spezielle Kredite für GmbHs?

Definitiv. Der Firmenkredit für eine GmbH bietet oft höhere Kreditbeträge, erfordert jedoch Bonitätsnachweise auf Basis von Jahresabschlüssen und Bilanzkennzahlen. Auch hier lohnt sich ein gezielter Vergleich.

🔹 Wie schnell bekomme ich einen Firmenkredit?

Das hängt vom Anbieter ab:

- Online-Kredite für Unternehmen sind oft innerhalb von 24–72 Stunden verfügbar

- Bankkredite dauern mitunter 1–3 Wochen

- Bei Schnellkrediten ist eine Auszahlung am selben Tag möglich

🔹 Welche staatlichen Förderungen kann ich nutzen?

Beispielsweise:

- KfW-Gründerkredite

- Förderkredite der LfA (Bayern) oder NRW.Bank

- Liquiditätshilfen für Unternehmen in Krisen

- Tilgungszuschüsse, etwa bei Digitalisierung oder Energieeffizienz

Ein Firmenkredit Vergleich mit Förderfilter hilft dabei, diese Programme gezielt zu berücksichtigen.

🔹 Wird ein Firmenkredit in meiner SCHUFA vermerkt?

Meist ja – insbesondere bei klassischen Bankkrediten. Viele FinTech-Plattformen bieten aber auch Kredite ohne SCHUFA-Prüfung, besonders bei kleinen Beträgen oder alternativen Bonitätsbewertungen.

🔹 Wie finde ich den besten Kredit für mein Unternehmen?

Vergleiche unabhängig:

- Effektivzins und Gebühren

- Laufzeiten und Flexibilität

- Anbieter (Bank, FinTech, Förderinstitution)

- Sonderkonditionen (z. B. Tilgungspause, Förderzuschüsse)

Ein digitaler Kreditvergleich für KMU spart nicht nur Zeit, sondern kann auch mehrere tausend Euro an Zinskosten reduzieren.

Trends in der Unternehmensfinanzierung

Die Unternehmensfinanzierung befindet sich im Wandel. Technologische Innovationen, regulatorische Anforderungen und wirtschaftliche Unsicherheiten verändern die Art und Weise, wie Unternehmen Kapital beschaffen, verwalten und einsetzen. Hier sind die wichtigsten Entwicklungen:

1. Digitalisierung & FinTechs: Schneller, schlanker, smarter

Immer mehr Unternehmen setzen auf digitale Kreditplattformen, um sich unabhängig von klassischen Banken zu finanzieren. Vorteile:

- Schnellere Kreditentscheidungen durch automatisierte Bonitätsprüfung

- Niedrigere Einstiegshürden für Selbstständige und KMU

- Transparente Vergleichsmöglichkeiten durch Online-Kreditvergleiche

FinTechs bieten oft Sofortkredite, flexible Rückzahlungsmodelle und intuitive Benutzeroberflächen – besonders attraktiv für junge Unternehmen.

2. ESG-Finanzierung: Nachhaltigkeit wird kreditrelevant

Die Einhaltung von ESG-Kriterien (Environment, Social, Governance) wird zunehmend zur Voraussetzung für günstige Finanzierungskonditionen. Banken und Investoren achten verstärkt auf:

- Klimaschutzmaßnahmen im Unternehmen

- Soziale Verantwortung (z. B. faire Arbeitsbedingungen)

- Transparente Unternehmensführung

Unternehmen, die ESG-konform wirtschaften, profitieren von besseren Kreditkonditionen, Förderprogrammen und einem positiven Image bei Stakeholdern.

3. Künstliche Intelligenz & Datenanalyse

KI-gestützte Tools revolutionieren die Finanzplanung. Sie helfen bei:

- Liquiditätsprognosen in Echtzeit

- Risikobewertung von Investitionen

- Automatisierter Kreditwürdigkeitsprüfung

Gerade bei KMU-Kreditvergleichen kommen zunehmend Algorithmen zum Einsatz, die individuelle Angebote auf Basis von Umsatzdaten, Branchenkennzahlen und Markttrends vorschlagen.

4. Crowdlending & alternative Finanzierungsformen

Neben klassischen Krediten gewinnen Crowdlending-Plattformen an Bedeutung. Hier finanzieren viele private oder institutionelle Anleger gemeinsam ein Unternehmen. Vorteile:

- Unabhängigkeit von Banken

- Schnelle Kapitalbeschaffung

- Marketingeffekt durch Community-Finanzierung

Auch Revenue-Based Financing (rückzahlungsabhängig vom Umsatz) oder Tokenisierung von Unternehmensanteilen sind auf dem Vormarsch.

5. Zunehmende Regulierung & Transparenzpflichten

Mit der Einführung von EU-Taxonomie, CSRD (Corporate Sustainability Reporting Directive) und neuen Kreditwürdigkeitsstandards steigt der Dokumentationsaufwand. Unternehmen müssen:

- Nachhaltigkeitsdaten bereitstellen

- Finanzkennzahlen regelmäßig aktualisieren

- Transparente Governance-Strukturen nachweisen

Wer frühzeitig in digitale Reporting-Tools investiert, verschafft sich einen Wettbewerbsvorteil

Vergleich der Finanzierungstrends für Unternehmen (Stand 2025)

| Trend | Beschreibung | Vorteile für Unternehmen | Geeignet für |

|---|---|---|---|

| Digitale Kreditplattformen | Online-Anbieter & FinTechs ersetzen klassische Banken | Schnelle Anträge, weniger Bürokratie, flexible Modelle | KMU, Selbstständige, Gründer |

| ESG-Finanzierung | Kredite mit Nachhaltigkeitsbezug und Umwelt-/Sozialauflagen | Bessere Konditionen, Zugang zu Fördermitteln | Unternehmen mit Fokus auf Nachhaltigkeit |

| KI & Datenanalyse | KI-gestützte Finanzplanung und Bonitätsprüfung | Echtzeit-Analyse, personalisierte Angebote | Wachstums- und datenorientierte Firmen |

| Crowdlending & Alternativen | Finanzierung über Plattformen & Communities (z. B. Revenue-Based) | Unabhängigkeit von Banken, Community-Engagement | Start-ups, innovative KMU |

| Stärkere Regulierung & Reporting | Striktere Auflagen durch EU-Taxonomie & CSRD | Mehr Transparenz, Voraussetzung für Fördermittel | GmbHs, wachstumsstarke Mittelständler |

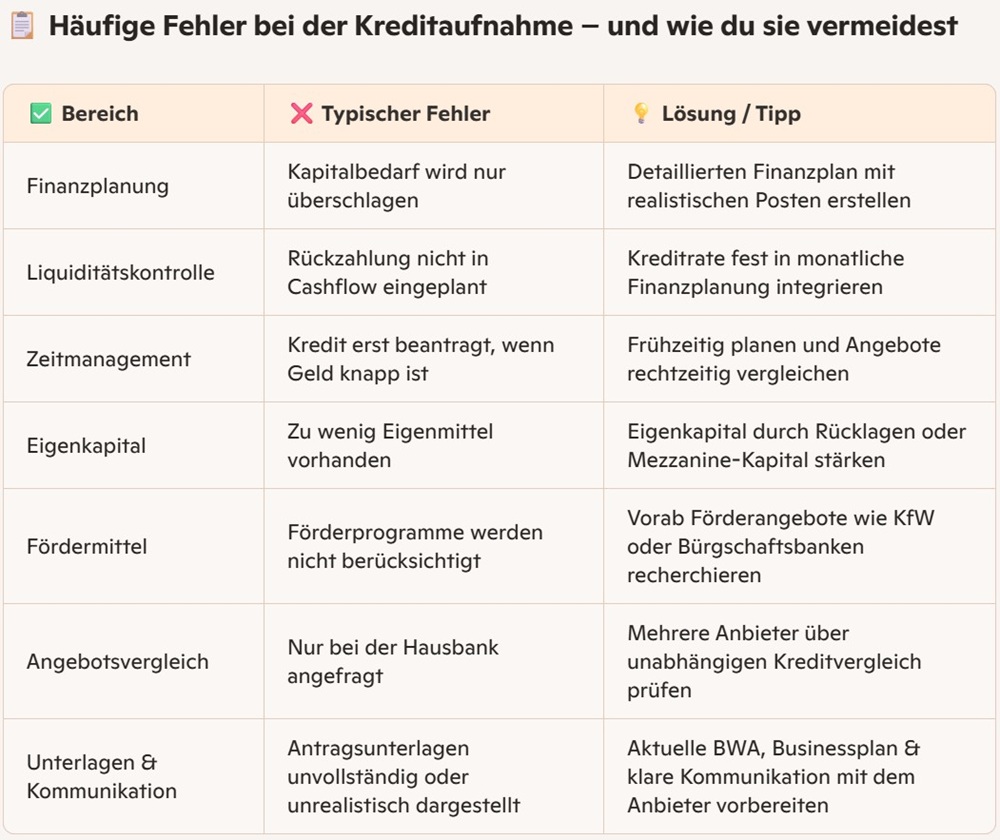

Fehler beim Firmenkredit vermeiden – 7 praktische Tipps für Unternehmer

Ein Firmenkredit kann Wachstum ermöglichen – oder zur Belastung werden, wenn er falsch geplant ist. Viele Unternehmen begehen bei der Finanzierung vermeidbare Fehler, die zu höheren Kosten, Liquiditätsengpässen oder sogar zur Ablehnung durch Kreditgeber führen. Hier sind die häufigsten Stolperfallen – und wie du sie clever umgehst:

1. ❌ Finanzierungsbedarf nur grob geschätzt

Viele Unternehmer kalkulieren ihren Kapitalbedarf „aus dem Bauch heraus“. Das führt entweder zu überhöhten Kreditbeträgen (und unnötigen Zinskosten) oder zu zu wenig Kapital – mit fatalen Folgen. Tipp: Erstelle einen detaillierten Finanzplan mit realistischen Annahmen zu Investitionen, Betriebskosten und Rücklagen.

2. ❌ Cashflow nicht im Blick

Ein häufiger Fehler: Der Kredit wird aufgenommen, aber die Rückzahlung nicht in die Liquiditätsplanung integriert. Tipp: Überwache deinen Cashflow regelmäßig und plane Tilgungen realistisch ein – auch bei saisonalen Schwankungen.

3. ❌ Zu kurzfristige Planung

Wer erst dann über Finanzierung nachdenkt, wenn das Geld knapp wird, hat oft keine Verhandlungsmacht mehr. Tipp: Plane Investitionen frühzeitig und vergleiche Angebote in Ruhe – so sicherst du dir bessere Konditionen.

4. ❌ Geringes Eigenkapital unterschätzt

Ein zu niedriger Eigenkapitalanteil verschlechtert die Bonität und erhöht die Zinsen. Tipp: Stärke deine Eigenkapitalquote – z. B. durch Gewinnthesaurierung oder Mezzanine-Kapital.

5. ❌ Fördermöglichkeiten ignoriert

Viele Unternehmen beantragen Standardkredite, obwohl sie Anspruch auf zinsgünstige Fördermittel hätten. Tipp: Prüfe vorab, ob du für KfW-Kredite, Landesförderungen oder Bürgschaften infrage kommst.

6. ❌ Nur bei der Hausbank anfragen

Wer nur ein Angebot einholt, zahlt oft drauf. Tipp: Nutze einen unabhängigen Firmenkredit Vergleich, um Zinsen, Laufzeiten und Bedingungen objektiv zu vergleichen.

7. ❌ Fehlende Unterlagen & unklare Kommunikation

Unvollständige Anträge oder unrealistische Prognosen führen zu Ablehnungen. Tipp: Bereite alle Unterlagen sorgfältig vor (BWA, Liquiditätsplan, Businessplan) und kommuniziere transparent mit dem Kreditgeber.

Checkliste: 7 häufige Fehler beim Firmenkredit – und wie du sie vermeidest

- 🔍 Finanzierung nur grob geschätzt? Erstelle einen realistischen Finanzierungsplan mit detaillierten Positionen (Investitionen, Rücklagen, Betriebskosten).

- 💸 Rückzahlung nicht in Cashflow eingeplant? Plane die Kreditrate fix in deine monatliche Liquiditätsübersicht ein – auch mit Puffer bei Umsatzschwankungen.

- 🚨 Erst in der Krise über Kredit nachgedacht? Beschaffe Kapital frühzeitig – nicht erst, wenn es eng wird. Das sichert dir bessere Konditionen.

- 📉 Zu geringe Eigenmittel? Prüfe Alternativen wie Gewinnthesaurierung oder Mezzanine-Kapital zur Stärkung deiner Eigenkapitalquote.

- ❌ Förderprogramme übersehen? Informiere dich vorab bei KfW, Bürgschaftsbanken & Landesförderinstituten über passende Fördermöglichkeiten.

- 🏦 Nur die Hausbank gefragt? Nutze einen unabhängigen Kreditvergleich, um mehrere Angebote zu prüfen – digital oder mit Berater:in.

- 📂 Unvollständige Unterlagen eingereicht? Halte aktuelle BWA, Liquiditätsplan, Businessplan (bei Gründung) und ggf. Sicherheitennachweise bereit.

Checkliste für den Kreditantrag – das solltest du bereithalten:

- Persönliche Angaben: Dein vollständiger Name, Geburtsdatum, aktuelle Anschrift und Kontaktdaten (Telefon, E-Mail).

- Unternehmensdaten (bei Firmenkrediten): Firmenname, Rechtsform (z. B. GmbH, Einzelunternehmen), Gründungsjahr, Handelsregisterauszug oder Gewerbeanmeldung.

- Finanzunterlagen: Aktuelle betriebswirtschaftliche Auswertung (BWA), Jahresabschlüsse der letzten 2–3 Jahre oder Einnahmen-Überschuss-Rechnung (bei Selbstständigen).

- Bonitätsnachweise: Kontoauszüge der letzten Monate, SCHUFA-Auskunft, Nachweise über bestehende Kredite oder Verbindlichkeiten.

- Verwendungszweck: Eine klare Beschreibung, wofür der Kredit benötigt wird – z. B. Investition, Betriebsmittel, Gründung, Unternehmenskauf oder Liquiditätssicherung.

- Kreditdetails: Gewünschter Kreditbetrag, Laufzeit, Tilgungswunsch, ggf. Sondertilgungsoptionen.

- Sicherheiten (falls erforderlich): Angaben zu Immobilien, Maschinen, Bürgschaften oder anderen Vermögenswerten, die als Sicherheit dienen können.

- Businessplan (bei Gründung oder Expansion): Enthält Marktanalyse, Finanzplanung, Umsatzprognose, Kapitalbedarf und Meilensteine.

- Fördermittelrecherche: Prüfe, ob du Anspruch auf staatliche Förderprogramme hast (z. B. KfW, LfA, Bürgschaftsbank).

- Vergleich & Antrag: Angebote vergleichen, Konditionen prüfen und den Antrag vollständig und korrekt einreichen – digital oder in Papierform.

Checkliste: Was du für einen erfolgreichen Kreditantrag brauchst

| 📌 Bereich | 📝 Was du vorbereiten solltest |

|---|---|

| 1. Persönliche Angaben | ☐ Gültiger Personalausweis oder Reisepass ☐ Meldebescheinigung (bei Wohnsitzwechsel) |

| 2. Unternehmensdaten | ☐ Handelsregisterauszug (bei GmbH) ☐ Gewerbeanmeldung ☐ Gesellschaftsvertrag (falls vorhanden) |

| 3. Finanzunterlagen | ☐ Aktuelle BWA (Betriebswirtschaftliche Auswertung) ☐ Jahresabschlüsse (letzte 2–3 Jahre) ☐ Einnahmen-Überschuss-Rechnung (bei Selbstständigen) |

| 4. Bonitätsnachweise | ☐ SCHUFA-Auskunft ☐ Kontoauszüge der letzten 3 Monate ☐ Übersicht bestehender Kredite |

| 5. Kreditbedarf & Verwendungszweck | ☐ Genaue Summe & Laufzeit ☐ Zweck des Kredits (z. B. Investition, Liquidität, Gründung) |

| 6. Sicherheiten (falls nötig) | ☐ Immobilien, Maschinen, Bürgschaften oder Forderungen als Sicherheit dokumentieren |

| 7. Businessplan (bei Gründung) | ☐ Marktanalyse, Finanzplanung, Umsatzprognose, Kapitalbedarf, Meilensteine |

| 8. Fördermittel prüfen | ☐ KfW, LfA, Bürgschaftsbank oder regionale Programme berücksichtigen |

| 9. Vergleich durchführen | ☐ Kreditangebote vergleichen (Zinsen, Laufzeit, Sondertilgung, Gebühren) |

| 10. Antrag vollständig einreichen | ☐ Alle Formulare korrekt ausfüllen ☐ Digitale oder physische Einreichung prüfen |

Jetzt vergleichen – die passende Finanzierung für dein Unternehmen sichern

Ein passender Firmenkredit ist mehr als nur eine kurzfristige Lösung – er ist ein strategisches Werkzeug, das Wachstum ermöglicht, Liquidität sichert und dein Unternehmen zukunftssicher macht. Ob Investitionsfinanzierung, Liquiditätskredit, Gründerkredit oder Schnellkredit bei Engpässen: Die Möglichkeiten sind vielfältig – doch sie erfordern gezielten Vergleich und kluge Entscheidungen.

🔍 Nutze jetzt die Chance, transparente Angebote zu vergleichen, Fördermöglichkeiten zu prüfen und deinen Weg zur passenden Finanzierung einzuschlagen.